Taux d’intérêt, rémunération, limites… : quels sont les avantages et inconvénients à placer son argent sur des livrets d’épargne comme le Livret A et le LDDS ?

Le ministre de l’Economie et des Finances, Bruno Le Maire a annoncé le vendredi 14 janvier 2022 le doublement du taux d’intérêt du Livret A, ainsi que du Livret de Développement Durable et Solidaire (LDDS), à partir du 1er février : de 0,5%/an à 1%/an. Cette mesure était appuyée par la Banque de France en raison du niveau actuel de l’inflation. De son côté, le taux d’intérêt du Livret d’Epargne Populaire (LEP) est porté à hauteur de 2,2%/an.

Mise à jour : le taux du livret A a été augmenté à 3%/an en février 2023, ce qui reste nettement en dessous du niveau de l’inflation. Le taux du LEP a été augmenté à 6,1%/an.

Le Livret A est le produit d’épargne préféré des Français en raison de son caractère prétendument sécurisé. Pourtant, nous allons voir dans cet article qu’il s’agit d’une fausse vérité. En réalité, avec un taux d’intérêt à 1%, les livrets d’épargne tels que le Livret A ou le LDDS font à coup sûr perdre de l’argent à ceux qui les utilisent !

SOMMAIRE de l’article :

-

Conditions d’utilisation du Livret A et du LDDS

-

Utilité du Livret A et du LDDS

-

Quel montant placer sur votre Livret A et votre LDDS

-

Le Livret A et le LDDS font perdre de l’argent

-

Que faire de votre capital

Conditions d’utilisation du Livret A et du LDDS

Mais avant d’aborder ce point capital, voyons d’abord les caractéristiques de ces deux livrets d’épargne rémunérée que sont le Livret A et le Livret de Développement Durable et Solidaire.

Livret A :

→ Qui peut être titulaire : toute personne, majeure ou mineure. Il n’est pas possible d’avoir plus d’un livret A par personne.

→ Plafond de versements : 22 950 €

→ Taux de rémunération : 1% à partir du 1er février 2022. Les intérêts sont calculés le 1er et le 16 de chaque mois.

→ Fiscalité : les intérêts sont exonérés d’impôt sur le revenu et de prélèvements sociaux.

Livret de Développement Durable et Solidaire :

→ Qui peut être titulaire : toute personne majeure qui a son domicile fiscal en France. Le nombre de LDDS est limité à un par personne (ou deux livrets maximum par foyer fiscal).

→ Plafond de versements : 12 000 €

→ Taux de rémunération : 1% à partir du 1er février 2022. Les intérêts sont calculés le 1er et le 16 de chaque mois.

→ Fiscalité : les intérêts sont exonérés d’impôt sur le revenu et de prélèvements sociaux.

Utilité du Livret A et du LDDS avec un taux d’intérêt à 1%

Les livrets d’épargne rémunérée tels que le Livret A et le LDDS offrent quelques avantages à leurs utilisateurs, comme leur liquidité et la défiscalisation de leurs intérêts.

→ Liquidité : votre argent demeure disponible à tout moment et sans frais de retrait. Cela peut être utile pour faire face aux aléas de la vie, comme une dépense imprévue, ou une baisse de revenus. Vous pouvez ainsi puiser dans cette réserve d’argent dès que vous le souhaitez, sans demander l’accord préalable de votre banque et sans justificatif.

→ Intérêts défiscalisés : le taux d’intérêt est garanti par l’Etat (cela signifie que votre banque ne peut pas baisser ce taux en-dessous du barème fixé par la réglementation). De plus, ces intérêts sont exemptés d’impôt sur le revenu et de prélèvements sociaux. Cela signifie que l’intégralité des intérêts générés par vos Livret A et LDDS vous revient (l’Etat ainsi que votre établissement bancaires ne peuvent pas en ponctionner une partie).

Quel montant placer sur votre Livret A et votre LDDS ?

Dans ces conditions, placer une partie de vos économies sur un Livret A ou un LDDS est conseillé. Cela vous permet en particulier de disposer d’une réserve d’argent immédiatement disponible.

En revanche, il n’est pas utile d’y placer toutes vos économies, si celles-ci sont importantes. Généralement, on considère que 6 mois (à 12 mois maximum pour les plus prudents) de train de vie sont suffisants.

Exemple : si vous avez besoin de 2 000 €/mois pour subvenir à votre train de vie, il n’est pas utile de disposer de plus de 12 000 € (jusqu’à 24 000 € pour les plus prudents) sur vos livrets d’épargne.

En effet, six mois seront généralement suffisants pour assumer des dépenses imprévues ou compenser une perte de revenus (si vous vous retrouvez au chômage par exemple), le temps de débloquer votre capital supplémentaire, placé sur d’autres supports (assurances-vie par exemple).

De plus, il n’est pas conseillé de laisser plus de 6 mois de train de vie sur vos livrets d’épargne, pour une raison capitale : ces livrets vous font perdre de l’argent, et cela malgré leur rémunération (1%/an actuellement) ! Mieux vaut dès lors placer le surplus sur des supports d’investissements qui rapportent réellement de l’argent.

Investir facilement en bourse avec eToro (0% commission)

Avec un taux d’intérêt à 1%, le Livret A et le LDDS font perdre de l’argent

Oui, vous avez bien lu : le Livret A et le Livret de Développement Durable et Solidaire vous font perdre de l’argent ! Pour une raison simple très facile à comprendre : l’inflation (l’évolution des prix des biens de consommation : alimentation, énergie, habillement…) est actuellement supérieure au rendement de ces livrets. A l’heure de publication de cet article, l’inflation en France tutoie les 3%. Elle devrait encore augmenter dans les mois à venir (jusqu’à 4% voire plus).

Dans ces conditions, vous comprenez aisément que le gain obtenu sur votre Livret A et votre LDDS (1%/an) ne suffit pas à couvrir la hausse des prix. Ainsi, le montant de votre Livret A va augmenter chaque année (votre capital + 1%/an), mais la valeur de ce montant va diminuer. Voici un exemple pour comprendre concrètement cette érosion du capital placé sur Livret A et LDDS.

Imaginons que vous mettiez 1 000€ sur votre Livret A pendant un an. Dans un an, vous percevrez 10€ d’intérêts (1 000 € de capital x 1% de rendement), votre nouveau capital sera alors de 1 010€.

Dans le même temps, supposons que la baguette de pain a augmenté de 3% (niveau d’inflation actuel) sur cette même période, de 1€ quand vous avez placé vos 1 000€ sur votre Livret A, à 1,03€ un an plus tard.

Résultat :

→ Avec 1 000€ au moment de votre dépôt sur Livret A et une baguette de pain à 1€, vous pouviez acheter 1 000 baguettes de pain.

→ Avec 1 010€ un an plus tard et une baguette de pain désormais à 1,03€, vous pouvez acheter 980 baguettes de pain.

Vous comprenez ainsi facilement que malgré l’augmentation du montant de votre Livret A (de 1 000€ à 1 010€), la valeur – c’est à dire le pouvoir d’achat – de ce montant a lui diminué.

Que faire de votre capital ?

C’est pourquoi il est très important de ne pas laisser plus d’argent que nécessaire (épargne d’urgence pour faire face aux aléas de la vie, équivalente à 6 à 12 mois maximum de train de vie) sur vos livrets d’épargne de type Livret A et Livret de Développement Durable et Solidaire.

Dès lors, que faire de votre capital si vous disposez de plus de six mois de train de vie en épargne ? Il est vivement conseillé d’investir son argent, sur des supports dont les rendement sont supérieurs à l’inflation.

Cela afin de faire travailler votre argent et faire fructifier votre capital. Ainsi, vous ne verrez plus votre argent durement gagné fondre comme neige au soleil, en le laissant dormir sur des livrets qui non seulement ne rapportent rien, mais pire, vous font perdre de l’argent.

De multiples solutions existent pour investir son argent. Vous pouvez trouver de nombreuses pistes sur les différents medias d’Investir & Business (site web, chaîne YouTube, newsletter) puisque l’une de nos missions est justement de vous expliquer comment bien investir pour faire travailler votre argent pour vous, et générer ainsi des revenus passifs.

Pour commencer, vous pouvez par exemple consulter cet article qui vous donnera plusieurs pistes de réflexion :

→ Comment investir son argent : les placements financiers qui rapportent

La bourse, les cryptomonnaies et le crowdfunding sont les trois investissements privilégiés par Investir & Business. Mais d’autres solutions modernes et innovantes existent également.

Investir en bourse pour percevoir des dividendes récurrents :

La bourse peut vous apporter une double source de revenus : les dividendes versés chaque année par les entreprises dont vous possédez des actions, et la plus-value générée à la revente de vos actions. Il existe plusieurs façons d’investir en bourse. Pour les découvrir, cliquez ici. Découvrez aussi les meilleures actions françaises à avoir dans son portefeuille.

Investir en bourse avec Trade Republic (possibilité d’acheter des fractions d’actions)

→ Comment investir en bourse avec 100€

Viser de très gros rendements avec les cryptomonnaies :

Décriées par certains, les cryptomonnaies gagnent du terrain (les investisseurs institutionnels sont désormais bien investis sur ce marché porteur) permettent d’obtenir des rendements sans équivalent pour ceux qui savent investir correctement dessus. Si vous souhaitez apprendre à investir sur les cryptomonnaies et éviter les erreurs de débutants, consultez ce guide.

👉 Vous pouvez aussi rejoindre notre formation BITCOIN INDICATORS, pour apprendre à acheter et vendre Bitcoin aux meilleurs moments, afin d’investir sans stress et booster vos rendements.

👉 Vous pouvez également rejoindre notre formation CRYPTO HACKER, pour apprendre toutes les méthodes existantes qui permettent de gagner des cryptos gratuitement + mettre vos cryptos au travail pour gagner encore plus de cryptos !

Crowdfunding, jouer le rôle de la banque en prêtant à des entreprises :

Le crowdfunding (prêt participatif) tend à ce démocratiser de plus en plus en France. Il consiste à prêter votre argent à des entreprises pour les aider à se développer, en échange d’une rémunération. Vous participez ainsi à l’économie réelle et percevez des intérêts calculés sur le montant de votre prêt.

Si ce type d’investissement vous intéresse, vous pouvez découvrir notre formation complète spéciale crowdfunding, CROWDFUNDING INVESTISSEUR, qui vous explique de A à Z son fonctionnement, ses avantages, ses risques…

Acheter de l’or et de l’argent pour sécuriser son capital :

L’or est la valeur refuge par excellence depuis l’Antiquité. Aujourd’hui encore, il sert d’assurance contre l’érosion de votre capital. Convertir une partie de votre argent en or ou en argent est tout à fait judicieux pour vous protéger de l’inflation. Pour savoir comment acheter facilement de l’or, cliquez ici.

Investir sur des footballeurs professionnels, des sportifs et des artistes :

Savez-vous qu’il est désormais possible d’investir sur des footballeurs comme Kylian Mbappé, grâce au programme développé par Sorare ? Pour en savoir plus, cliquez ici.

Mais aussi sur des artistes, des sportifs et des influenceurs ? Grâce à Royaltiz (un autre programme développé par une start-up française), tout cela est désormais possible ! Pour découvrir Royaltiz, cliquez ici.

Investir dans des start-up et miser sur l’avenir :

Longtemps réservé aux gros capitaux et gens avertis, l’investissement dans des start-up et entreprises innovantes est désormais accessible à tous. Plusieurs plateformes permettent d’avoir accès à ces investissements très facilement, comme par exemple Anaxago.

Ces ressources vont aussi vous intéresser :

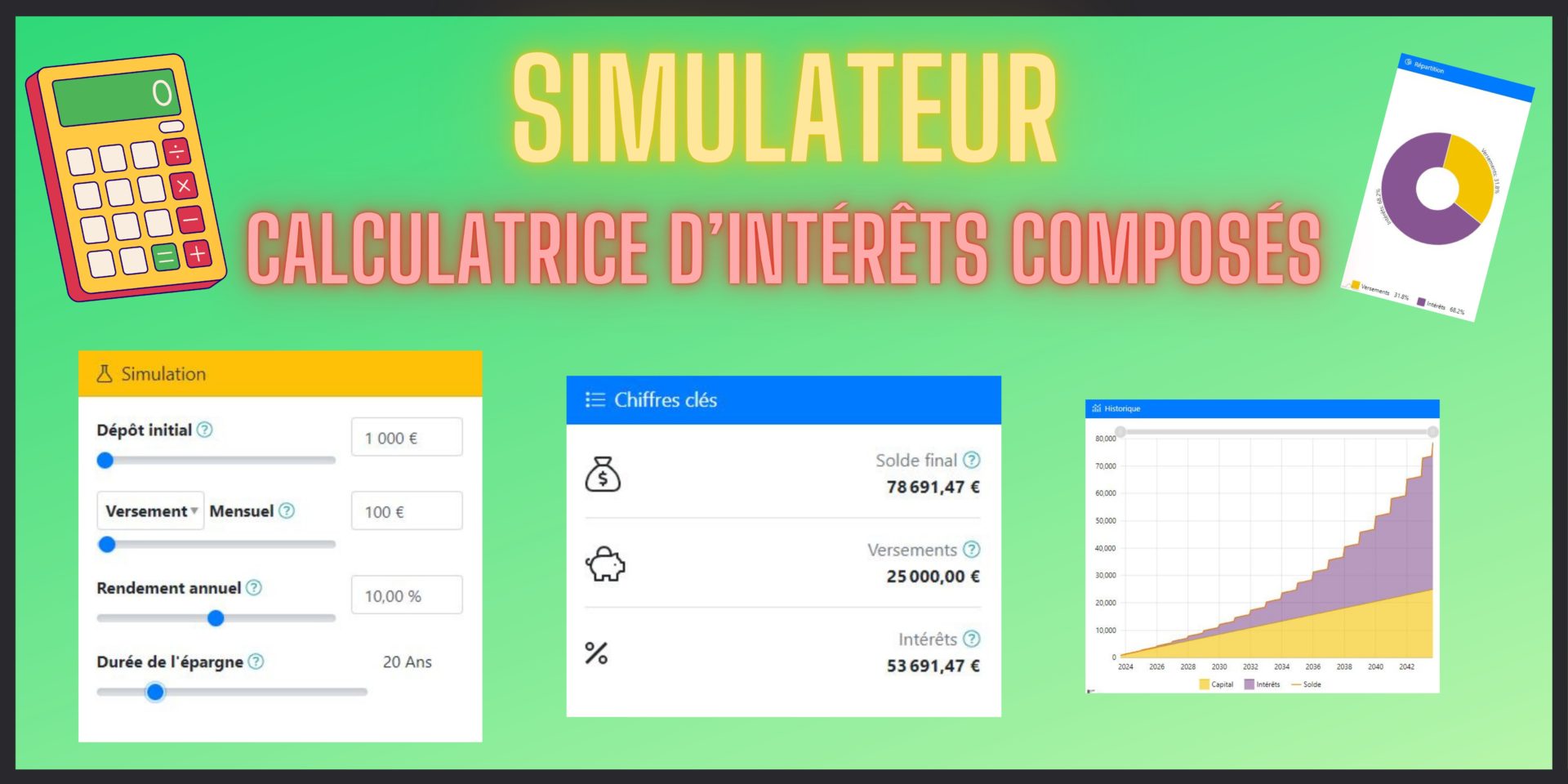

👉 Simulateur : calculatrice d’intérêts composés

👉 Comment investir dans une start-up

👉 Outils et logiciels pour investir intelligemment

👉 Livres pour devenir riche d’esprit

👉 Formations pour apprendre à investir

👉 Comment devenir riche rapidement

👉 Quel capital pour devenir rentier

👉 Investir en crowdfunding immobilier

👉 10 indicateurs pour acheter et vendre Bitcoin au bon moment

👉 Logiciel de trading automatique le plus performant sur Bitcoin

👉 Comment trader l’Ichimoku

👉 Comment créer des revenus passifs