Vous avez un capital disponible mais vous ne savez pas comment investir son argent. Pas de panique, voici un tour d’horizon des placements les plus pertinents et des rendements que vous pouvez espérer.

Vous avez économisé une partie de votre salaire, vous avez hérité, vous avez réalisé une vente qui vous a rapporté… Bref : vous avez d’une manière ou d’une autre réussi à vous constituer un capital et vous souhaitez désormais l’investir, avec l’espoir de le voir fructifier pour vous générer des revenus passifs. Faire travailler votre argent pour vous est effectivement une très bonne idée.

Vous avez économisé une partie de votre salaire, vous avez hérité, vous avez réalisé une vente qui vous a rapporté… Bref : vous avez d’une manière ou d’une autre réussi à vous constituer un capital et vous souhaitez désormais l’investir, avec l’espoir de le voir fructifier pour vous générer des revenus passifs. Faire travailler votre argent pour vous est effectivement une très bonne idée.

Mais vous ne savez pas sur quels produits financiers miser. Pour vous éclairer, voici un tour d’horizon des principales possibilités qui s’offrent à vous. La liste n’est pas exhaustive mais vous permettra de faire un premier tri, en fonction notamment de votre profil d’investisseur, du rendement espéré et du risque que vous êtes prêt à prendre. Car n’oubliez pas : si l’investissement financier peut rapporter gros, il présente aussi un risque de perte en capital, surtout s’il n’est pas maîtrisé.

Livret bancaire et PEL : de l’épargne plus que de l’investissement

Si l’on se base sur les statistiques officielles, les Français ne sont pas de grands consommateurs de produits financiers. Sans doute lié à leur aversion au risque, ils préfèrent accumuler sur des supports qui garantissent leur capital pour être sûr que leur argent ne parte pas en fumée. Le problème étant que ces supports offrent un rendement très faible, pour ne pas dire nul.

C’est par exemple le cas des livrets d’épargne, tel que le célèbre Livret A – et de son cousin le LDDS (Livret de Développement Durable et Solidaire) – dont la rémunération plafonne actuellement à 1% par an. Autant le dire d’emblée, si vous recherchez la liberté financière, si vous espérez générer des revenus passifs, ce type de placement n’est pas opportun. Les livrets bancaires présentent pour autant des avantages, comme celui de garder près de soi une somme d’argent immédiatement disponible et garantie.

➡️ Tout savoir sur le Livret A et le LDDS

Problème, le rendement est tellement faible qu’il est dépassé par l’inflation, ce qui signifie qu’en réalité, le montant affiché sur votre livret sera certes légèrement apprécié année après année, mais la valeur de votre capital (son pouvoir d’achat) sera rognée au fil du temps. Conserver trois à six mois de train de vie (un an pour les plus prudents) sur un Livret A (et autres livrets bancaires classiques) est toutefois judicieux pour faire face aux aléas (perte de revenus, dépenses imprévues, projets…). Mais n’espérez pas devenir riche avec, c’est tout simplement impossible.

Cela vaut aussi pour le PEL (Plan Epargne Logement) et le CEL (Compte Epargne Logement) qui peuvent être bénéfiques si vous avez un projet immobilier à moyen ou long terme, pour obtenir des prêts plus avantageux. Mais qui là encore, proposent des rendements systématiquement revus à la baisse ces dernières années, ce qui vous empêchera de faire fructifier correctement votre capital de départ. Il n’y a de toute façon pas d’ambiguïté puisque l’étiquette est explicite : le ‘E’ de PEL et de CEL annonce la couleur, il s’agit bel et bien d’une épargne et non d’un investissement à proprement parler.

➡️ Ouvrir un compte sur Boursorama Banque : 50€ OFFERTS (minimum) + 0€ de frais de gestion de compte

Immobilier locatif et SCPI : investir en bon père de famille

Pour obtenir du rendement, l’immobilier sera déjà plus opportun. Investir dans la pierre a bonne réputation (on ne parle pas ici d’acheter sa résidence principale, mais d’investissement locatif), à juste titre, car les prix de l’immobilier sont globalement en hausse constante depuis de longues années. Mais à condition de bien s’y prendre. En effet, toutes les villes ne se valent pas, certaines (les grandes villes en particulier) s’apprécient quand d’autres stagnent voire régressent.

A Paris, le rendement annuel brut en tenant compte de la hausse des prix, s’élève à 10,7% sur les 20 dernières années. Le rendement locatif (hors variations du prix du foncier) est quant à lui de 3-4% par an dans la capitale, contre environ 4% à Toulouse, Bordeaux et Nantes, 5% à Lille, Marseille, Créteil ou Reims, 6% à Nancy, Perpignan et Clermont-Ferrand, 8% à Saint-Etienne… Si vous deviez miser sur un seul investissement immobilier à but locatif, il conviendra donc de choisir la bonne localisation : la bonne ville, voire le bon quartier. Et de savoir bien acheter !

A noter, l’immobilier présente un avantage explosif : vous pouvez vous enrichir grâce à l’argent de quelqu’un d’autre, en l’occurrence une banque, contrairement aux autres types d’investissements financiers pour lesquels vous devrez placer votre propre capital. Effet de levier garanti !

Il existe un autre moyen de faire de l’immobilier, sans avoir à mettre les mains dans le plâtre ni à vous occuper de la gestion de vos biens (travaux, locataires…) : les SCPI (Société Civile de Placement Immobilier). Lorsque vous investissez dans une SCPI, vous détenez alors de l’immobilier sous forme de parts (votre argent est groupé avec celui d’autres investisseurs et réparti par une société de gestion sur tout un parc d’immobilier de logement, bureau, commerces…, dans des villes voire des pays différents) ce qui permet de diversifier votre panier et donc de diluer le risque.

➡️ Investir dans des SCPI et des Start-up avec Anaxago

Avec ce type de placement, vous pouvez raisonnablement espérer un rendement brut annuel de 3 à 6%. L’avantage principal étant que vous n’avez rien à faire, mis à part décider à quelle(s) SCPI vous allez confier votre argent, et quelles sommes y investir. Prospection, achat et vente des biens, travaux, gestion des locataires et des loyers, fiscalité : oubliez tout cela, la SCPI s’occupe de tout (en échange de frais de gestion, cela va sans dire…).

Assurance vie : le placement préféré des Français

Avec les livrets bancaires et l’immobilier, l’autre support privilégié des Français est l’assurance vie. Ce véhicule possède de multiples avantages : sur le plan fiscal (après huit ans de détention), pour préparer votre succession, en vue de votre retraite… Elle comporte deux véhicules : les fonds euros (constitués en majorité d’obligations d’Etats et d’entreprises) qui sont sécurisés et les unités de compte (contenant des actions, de l’immobilier-papier, de l’or-papier…) sur lesquelles votre capital n’est pas garanti.

Malheureusement, le rendement des fonds en euros s’est considérablement affaibli (autour de 1 à 2% brut par an) ces dernières années en raison de la chute des taux d’intérêts. Placer votre argent sur une assurance vie à 100% en fonds euros est donc désormais peu intéressant si votre objectif est de générer des revenus. Pour booster votre rendement à hauteur de 3 à 5% brut par an, vous devrez donc exposer votre capital sur des unités de compte. Et donc à un risque accru. Si le rendement demeure assez limité, ce placement est toutefois réputé fiable sur le long terme, sans même parler des avantages fiscaux à partir de 8 ans de détention de votre assurance vie. Si vous ne savez pas encore comment investir son argent, l’assurance vie constitue un bon point de départ.

Crowdfunding, bourse, cryptomonnaies : ou comment investir son argent de façon plus dynamique !

CROWDFUNDING

Pas encore très développé en France mais déjà bien répandu aux Etats-Unis ou en Angleterre, le crowdfunding (ou prêt participatif) est néanmoins en croissance constante chaque année. Le principe est simple : vous jouez le rôle de la banque et prêtez votre argent à des entreprises à la recherche de financements pour se développer ou réaliser de nouveaux projets. L’un des avantages est que le taux d’intérêt est fixé à l’avance. Sauf défaut de paiement, il n’y a donc pas de surprise. Le rendement varie généralement entre 3 et 14% brut par an selon les secteurs d’activité, les plateformes, la durée de l’emprunt et le risque estimé.

➡️ Débuter en crowdfunding immobilier avec IMMOCRATIE (bonus de 25€ avec le code P/01-1517)

Un secteur en particulier a le vent en poupe : le crowdfunding immobilier. Le ratio risque / rendement y est le plus intéressant, sachant que les intérêts sont dans la tranche haute (entre 8,5% et 14% brut par an constatés) alors que les risques sont généralement moins importants que dans les autres secteurs d’activité, commerciaux ou artisanaux par exemple. Pour savoir comment investir son argent en crowdfunding, vous devrez passer par une plateforme spécialisée. Il en existe plusieurs dizaines autorisées et fiables en France.

Découvrez notre formation CROWDFUNDING INVESTISSEUR : tout comprendre sur le crowdfunding

BOURSE

Si vous souhaitez obtenir un rendement plus important encore, la bourse reste un incontournable. Egalement plus risquée que les produits présentés précédemment, elle est un placement souvent boudé par les Français, si ce n’est à dose homéopathique dans leurs assurances vie. Acheter des actions en bourse offre pourtant un double bénéfice : le versement de dividendes réguliers, ainsi que d’éventuelles plus-values à la revente. Comment investir son argent en bourse ? Deux options : ouvrir un compte-titre ou un PEA.

Investir facilement en bourse avec eToro (0% commission)

Vous pourrez alors y verser des actions d’entreprises cotées ou de startup, des ETF, trader sur le marché des devises, des matières premières… Bien entendu, mieux vaudra éviter de vous y risquer seul si vous ne maîtrisez pas les cordons de la bourse, ou au moins des bases en analyse fondamentale et en analyse technique. Si tel est le cas, vous pouvez toutefois déléguer la tenue de votre portefeuille à un professionnel moyennant quelques frais de gestion.

Investir en bourse avec Trade Republic (possibilité d’acheter des fractions d’actions)

➡️ Comment investir en bourse avec 100€

CRYPTOMONNAIES

Enfin, pour les plus intrépides, les cryptomonnaies sont un terrain de jeu incroyable. Il n’existe pas à l’heure actuelle de véhicule plus rapide pour se rapprocher de la Lune. Avec le risque proportionnel qui s’y rattache… Ne vous y aventurez pas si vous n’avez aucune base en investissement ou trading, car plus encore que la bourse, la crypto-sphère nécessite des connaissances en analyse technique et/ou fondamentale pour éviter de se faire plumer comme un pigeon.

➡️ Débuter facilement dans les cryptomonnaies avec Coinbase

Si votre optique est du long terme et que vous vous concentrez sur les cryptos les plus importantes (tels que Bitcoin ou Ethereum), le risque devient toutefois plus modéré, car il semblerait que leur avenir s’annonce radieux. Pour du plus court terme en revanche, faites attention à votre timing de prise de position et privilégiez un DCA ou autre méthode permettant de lisser le risque, car la volatilité sur les marchés cryptos est phénoménale, tant à la hausse qu’à la baisse.

Découvrez notre formation BITCOIN INDICATORS : 10 outils surpuissants pour acheter et vendre Bitcoin aux meilleurs moments

➡️ Gagner du Bitcoin avec le navigateur Crypto Tab

Comment investir son argent : un petit conseil pour la route…

Nous arrivons désormais au terme de ce tour d’horizon des supports financiers les plus répandus et utilisés. Mais ils ne sont pas les seuls. Private equity, PER, forêts, art, vin, métaux précieux… A vous désormais d’approfondir vos connaissances sur les investissements qui vous attirent le plus. Pour ce faire, vous pouvez par exemple consulter notre bibliothèque, ou notre section de formations. Et surtout, n’oubliez pas de diversifier vos investissements pour éviter de prendre des risques inconsidérés.

Ces articles peuvent vous intéresser :

👉 Top 4 placements modernes et rentables

👉 Top 4 investissements originaux ou insolites

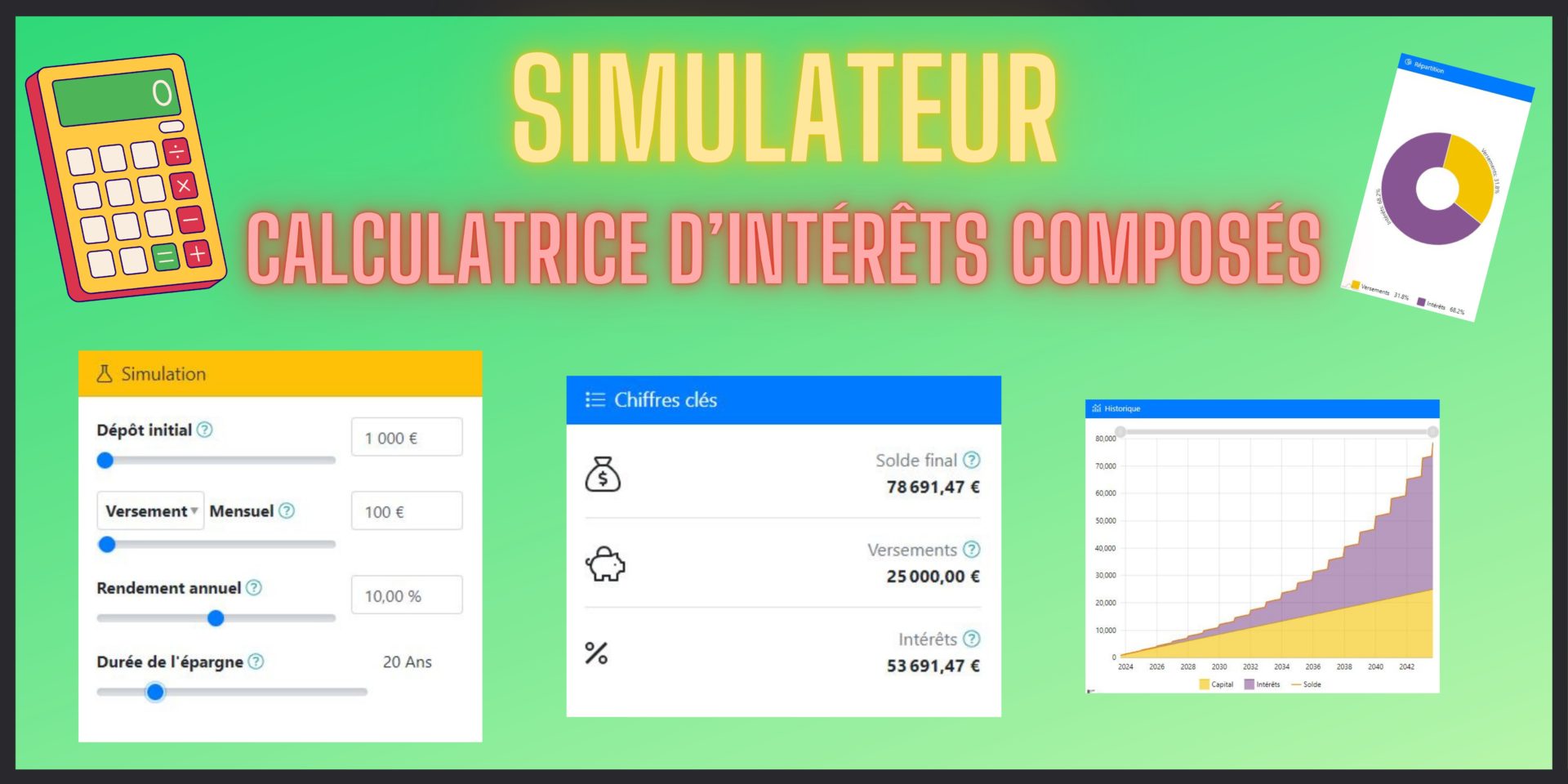

👉 Simulateur : calculatrice d’intérêts composés

👉 Investir sur des sportifs, des artistes et des influenceurs

👉 Investir sur des stars : Sorare vs Royaltiz

👉 Bourse : Top 7 des meilleures actions françaises anti-Krach

👉 Comment investir dans une start-up

👉 Quel capital pour devenir rentier

👉 Comment devenir riche rapidement

👉 TOP 10 des livres pour devenir riche

👉 Comment investir facilement dans l’or et l’argent

👉 Meilleur logiciel de trading automatique sur les crypto monnaies

👉 Les 10 meilleurs outils gratuits pour savoir quand acheter et vendre Bitcoin

👉 Les 10 meilleures plateformes pour investir en crowdfunding

* Cet article propose une présentation de différents supports de placement et d’investissement, mais ne constitue en aucun cas un conseil en investissement. Certains des supports présentés (assurance vie, immobilier, bourse, crowdfunding, cryptomonnaies) comportent des risques de pertes en capital. N’investissez jamais plus d’argent que vous n’êtes prêt à perdre.